名義預金にも相続税がかかる?専門家が詳しく解説

ホーム > 相続豆知識 > [相続税申告] 名義預金にも相続税がかかる?専門家が詳しく解説

「孫名義の預金だから大丈夫」、「配偶者名義だから相続税はかからないはず」

そう思っていた預金が、実は“名義預金”として相続税の課税対象になることがあります。

名義預金とは、見た目は他人の名義であっても、実質的には被相続人の資産とみなされる預金のこと。税務署もこの点には非常に敏感で、相続税の税務調査では名義預金が必ずチェックされるといっても過言ではありません。

この記事では、名義預金の定義、相続税の課税対象となる理由、発覚のリスクや正しい相続対策まで解説します。

1. 名義預金の定義と特徴

名義預金とはどんな預金?

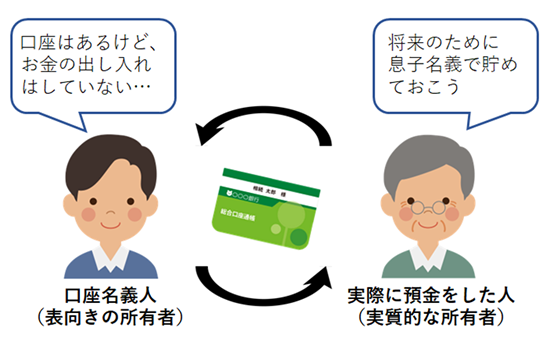

名義預金とは、口座の名義と実際のお金の所有者が異なる預金のことです。形式上は他人名義でも、実質的には被相続人が管理している場合、その預金は“被相続人の財産”として扱われます。

・名義人が通帳や印鑑を管理していない

→ 通帳や印鑑が被相続人の手元にあり、名義人が自由に使えていなかったケース

・名義人が預金の存在を知らない

→ そもそもその預金口座の存在を知らなかったというケース

・資金の出所が被相続人である

→ 名義人の口座への入金が、被相続人の口座から直接行われていたケース

2. 名義預金が相続税の対象となる理由

税務上、名義預金は「みなし財産」として相続税の課税対象になります。たとえ他人名義であっても、実質的な所有者が被相続人と見なされる場合は、相続財産として扱われます。

税務署が注目するポイント

| チェックポイント | 内容 |

|---|---|

| 預金の出所 | 被相続人の収入かどうかを確認 |

| 通帳の管理者 | 実際に管理していたのは誰かを判断 |

| 印鑑の保有者 | 被相続人の印鑑と同一印を使用しているかどうかを確認 |

| 贈与契約の有無 | 名義変更に正当性があるかどうかを確認 |

3. 名義預金と判断される主なケース

① 孫名義の預金

祖父母が「孫の教育費」などの名目で預金をしていたケース。孫が預金の存在を知らず、管理もしていない場合、実質は祖父母の財産とされます。

② 専業主婦の妻名義の預金

夫が稼いだお金を、収入のない妻名義の口座に預けたケース。通帳・印鑑を夫が管理していれば、税務署は妻の名義を借りた預金と見なします。

③ 親が未成年の子ども名義で作った預金

将来のために親が作った預金でも、管理・出金が親によるものであれば、名義預金として取り扱われることがあります。

4. 名義預金が発覚するとどうなる?

税務署の相続税調査で名義預金が発覚した場合、申告漏れと見なされて追徴課税の対象となります。課税される場合のペナルティはこちらの記事でご紹介しています。

>相続税申告の期限に遅れると、加算税・延滞税を納付するケースもあります

5. 名義預金を回避するには?

名義預金とみなされないためには、形式だけでなく中身の整合性が重要です。

対策一覧

・贈与契約書の作成

→贈与の意図を明確にするために書面で残すことが大切です。

・贈与税の申告

→110万円を超える贈与には、忘れずに申告しましょう。

・通帳・印鑑の管理

→名義人自身が管理し、自由に使える状態にしましょう。

・利息の受取先を名義人にする

→実際の利益を名義人が得ている証拠になります。

6. 生前贈与との違いを正しく理解する

名義預金は、しばしば「生前贈与のつもりだった」と主張されることがありますが、税務上は「生前贈与」とは明確に区別される存在です。この違いをきちんと理解しておかないと、せっかくの贈与が無効とされ、相続財産とみなされて課税されてしまうおそれがあります。生前贈与と名義預金の違いをきちんと理解しておくことも大切です。

| 項目 | 生前贈与 | 名義預金 |

|---|---|---|

| 贈与の意思表示 | 明確に存在する(言葉や書面での意思確認あり) | 不明確な場合が多く、名義人も知らないことがある |

| 贈与契約書 | ある場合が多く、贈与の証拠になる | 基本的に存在せず、贈与の事実が不透明 |

| 名義人の管理 | 自身で管理・運用している | 被相続人が管理していることが多い |

7. 専門家に相談するメリット

名義預金があるか不安な方は、相続専門の税理士や弁護士に早めに相談しましょう。下記のようなメリットがあります。

・税務署に否認されないための対策

→ 名義預金と見なされないよう、必要な証拠や管理方法を一緒に整理します。

・贈与契約書の作成支援

→書式の整った贈与契約書を作成することで、贈与の事実を証明しやすくなります。

・生前の相続対策や税務調査対応のアドバイス

→万が一の税務調査にも備えた実践的なアドバイスが受けられます。

・申告書の正確な作成

→名義預金の有無も含めて、正しく網羅された申告書を作成するため、後々のトラブルを防げます。

8. まとめ

名義預金は、一見すると「家族のために貯金しておいただけ」と思われがちですが、税務の視点では相続税の課税対象となるリスクが高い財産です。形式的な名義だけではなく、「実際に誰が管理していたか」「お金の出どころは誰か」「贈与の意思はあったか」など、さまざまな角度から厳しくチェックされます。

そのため、正しい知識を持ち、適切な対策をとることが、相続税の申告漏れや追徴課税を未然に防ぐ最大のカギとなります。

預金の管理状況、贈与の実態、名義人の関与度など、すべてが名義預金か否かを判断する材料になります。今のうちから、専門家と一緒に名義の整理と書類の整備を進めておくことが何より大切です。

2025年4月時点での情報です。今後の税制改正や実務運用の変更がある場合には、専門家にご確認ください。

仙台で相続・相続税に関わるご相談は当事務所にお任せ下さい。

当事務所の税理士が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは0120-311-315になります。お気軽にご相談ください。

相続に関する無料相談実施中

相続に関わるご相談は仙台相続あんしんセンターにお任せください。相続の専門家がチーム体制でご相談に親身に対応させていただきますので、まずは無料相談をご利用ください。予約受付専用ダイヤルは0120-311-315になります。お気軽にご相談ください。

ご相談から解決までの流れについて詳しくはこちら>>

お気軽にご相談ください

〒983-0852

仙台市宮城野区榴岡4-3-10 仙台MTビルSOUTH4階

TEL:0120-311-315

FAX:022-295-1372

[受付時間]

平日9:00~18:00(受付:9:00~17:30迄)

土曜9:00~17:00(要予約)